W dzisiejszych niepewnych czasach ekonomicznych obligacje skarbowe stają się atrakcyjną alternatywą dla tradycyjnych form oszczędzania. Pozwalają one nie tylko chronić kapitał, ale również generować systematyczny dochód. Kluczem do sukcesu jest zrozumienie mechanizmów działania tych instrumentów oraz świadome podejmowanie decyzji inwestycyjnych.

Nasz artykuł przedstawi kompleksową analizę rentowności obligacji skarbowych, odkrywając przed Tobą strategiczne podejście do inwestowania, które minimalizuje ryzyko i maksymalizuje potencjalne zyski. Dowiesz się, jak skutecznie lokować swoje pieniądze, aby osiągnąć finansową stabilność. Kluczowe wnioski:- Obligacje skarbowe są jednym z najbezpieczniejszych instrumentów inwestycyjnych w Polsce

- Ich rentowność uzależniona jest od aktualnej sytuacji ekonomicznej i polityki pieniężnej państwa

- Inwestycja w obligacje pozwala na ochronę kapitału przed negatywnymi skutkami inflacji

- Roczna stopa zwrotu z obligacji skarbowych wynosi średnio 3-5%

- Istnieje możliwość dywersyfikacji portfela inwestycyjnego poprzez obligacje skarbowe

- Opodatkowanie przychodów z obligacji jest korzystniejsze niż w przypadku innych form inwestycji

- Minimalne ryzyko straty kapitału dzięki gwarancjom państwowym

Jak działają obligacje skarbowe i dlaczego warto w nie inwestować?

Rentowność obligacji skarbowych to kluczowy element strategii inwestycyjnej, który przyciąga coraz więcej uwagi osób chcących bezpiecznie pomnażać swój kapitał. Obligacje skarbowe to w istocie papier wartościowy emitowany przez rząd, który stanowi formę pożyczki udzielanej państwu przez inwestorów.Mechanizm działania tych instrumentów finansowych jest stosunkowo prosty. Inwestor kupuje obligację po określonej cenie, a w zamian otrzymuje gwarancję zwrotu środków wraz z odsetkami w ustalonym terminie. Inwestycje w obligacje skarbowe charakteryzują się niskim ryzykiem, ponieważ są zabezpieczone przez skarb państwa.

Dlaczego warto rozważyć charakterystykę obligacji skarbowych? Po pierwsze, oferują one stabilny dochód. Po drugie, stanowią świetny sposób dywersyfikacji portfela inwestycyjnego. Dla osób poszukujących bezpiecznej formy lokowania środków, obligacje skarbowe są idealnym rozwiązaniem.

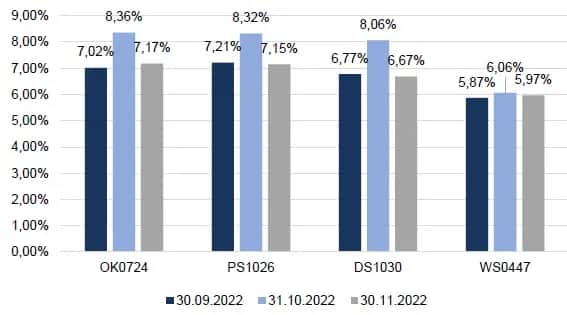

Aktualne stopy zwrotu z obligacji skarbowych w Polsce

| Rodzaj obligacji | Oprocentowanie | Termin zapadalności |

| Obligacje 2-letnie | 4,5% | 2 lata |

| Obligacje 5-letnie | 5,2% | 5 lat |

| Obligacje 10-letnie | 6,1% | 10 lat |

Stopa zwrotu obligacji w Polsce uzależniona jest od wielu czynników ekonomicznych. Aktualnie inwestorzy mogą liczyć na atrakcyjne oprocentowanie, które przewyższa tradycyjne formy oszczędzania.

Warto zauważyć, że analiza rynku obligacji wskazuje na systematyczny wzrost zainteresowania tymi instrumentami finansowymi. Inwestorzy coraz częściej dostrzegają ich potencjał jako bezpiecznej formy lokowania kapitału.

Czytaj więcej: Znak C 17: Co oznacza i gdzie jest stosowany w praktyce?

Czynniki wpływające na rentowność obligacji państwowych

- Poziom inflacji

- Polityka pieniężna banku centralnego

- Sytuacja gospodarcza kraju

- Międzynarodowe uwarunkowania ekonomiczne

Kluczowym elementem oprocentowania obligacji państwowych jest inflacja. Im wyższy jej poziom, tym wyższe oczekiwane są stopy zwrotu z obligacji skarbowych.

Polityka pieniężna Narodowego Banku Polskiego bezpośrednio przekłada się na atrakcyjność obligacji skarbowych. Decyzje dotyczące stóp procentowych mają kluczowe znaczenie dla ich rentowności.

Sytuacja gospodarcza kraju stanowi kolejny istotny czynnik wpływający na rentowność obligacji skarbowych. Stabilność ekonomiczna przekłada się na większe zainteresowanie inwestorów.

Międzynarodowe uwarunkowania ekonomiczne, takie jak globalne trendy inwestycyjne czy sytuacja na rynkach zagranicznych, również odgrywają znaczącą rolę w kształtowaniu się stóp zwrotu z obligacji.

Strategia inwestycyjna: Minimalizacja ryzyka i maksymalizacja zysku

Kluczem do skutecznych inwestycji w obligacje skarbowe jest przemyślana strategia. Profesjonalni inwestorzy zawsze podchodzą do tematu z wielką starannością, analizując każdy możliwy scenariusz.

Pierwszym krokiem jest dokładna analiza rynku obligacji. Inwestorzy powinni zwracać uwagę na aktualne trendy rynkowe, poziom inflacji oraz prognozy ekonomiczne. Im więcej informacji, tym lepsza decyzja inwestycyjna.

Dywersyfikacja portfela inwestycyjnego to kolejny kluczowy element strategii. Nie warto lokować wszystkich środków w jeden typ obligacji. Charakterystyka obligacji skarbowych pozwala na elastyczne kształtowanie inwestycji.

Profesjonaliści rekomendują podział środków na obligacje o różnych terminach zapadalności. Dzięki temu można zminimalizować ryzyko i zabezpieczyć się przed nagłymi zmianami rynkowymi.

Porównanie obligacji skarbowych z innymi formami inwestycji

| Rodzaj inwestycji | Ryzyko | Potencjalny zwrot | Płynność |

| Obligacje skarbowe | Niskie | 3-6% | Wysoka |

| Lokaty bankowe | Bardzo niskie | 1-3% | Niska |

| Akcje | Wysokie | 5-15% | Wysoka |

Rentowność obligacji skarbowych wypada korzystnie na tle innych form inwestycji. Ich główną zaletą jest niskie ryzyko i stabilny zwrot.

W przeciwieństwie do akcji, które charakteryzują się dużą zmiennością, obligacje skarbowe oferują przewidywalność. Oprocentowanie obligacji państwowych jest znacznie bardziej stabilne.

Warto zauważyć, że stopa zwrotu obligacji często przewyższa tradycyjne lokaty bankowe, przy zdecydowanie niższym ryzyku inwestycyjnym.

Podatkowe aspekty inwestowania w obligacje skarbowe

Opodatkowanie dochodów z obligacji skarbowych jest stosunkowo proste. Inwestycje w obligacje skarbowe podlegają zryczałtowanemu podatkowi, co znacznie ułatwia rozliczenia podatkowe.

Kluczową zaletą jest możliwość odliczenia podatku bezpośrednio przy wypłacie odsetek. Oznacza to, że inwestor nie musi samodzielnie składać deklaracji podatkowej.

Błędy inwestorów i jak ich unikać przy obligacjach skarbowych

- Inwestowanie całości środków w jeden typ obligacji

- Brak monitoringu rynku

- Nieznajomość podstawowych zasad inwestowania

- Uleganie emocjom podczas podejmowania decyzji

Najczęstszym błędem inwestorów jest brak dywersyfikacji. Charakterystyka obligacji skarbowych wymaga świadomego podejścia do inwestycji.

Kolejną pułapką jest ignorowanie bieżącej sytuacji rynkowej. Regularne śledzenie trendów i analiza rynku to podstawa udanych inwestycji.

Uleganie emocjom może całkowicie zdestabilizować strategię inwestycyjną. Profesjonalni inwestorzy zawsze działają w sposób przemyślany i racjonalny.

Obligacje skarbowe: Klucz do bezpiecznego inwestowania kapitału

Rentowność obligacji skarbowych stanowi idealną strategię dla inwestorów poszukujących stabilnych i przewidywalnych form lokowania środków. Kluczowe wnioski płynące z naszej analizy wskazują, że inwestycje w obligacje skarbowe oferują wyjątkową kombinację niskiego ryzyka i satysfakcjonującego zwrotu.

Profesjonalna strategia inwestycyjna wymaga wielowarstwowego podejścia. Analiza rynku obligacji potwierdza, że dywersyfikacja portfela, świadome zarządzanie ryzykiem oraz systematyczne monitorowanie trendów ekonomicznych są kluczem do sukcesu. Charakterystyka obligacji skarbowych pozwala inwestorom na elastyczne i bezpieczne budowanie majątku.

Podsumowując, oprocentowanie obligacji państwowych stanowi atrakcyjną alternatywę dla tradycyjnych form oszczędzania. Inwestorzy, którzy podejmą świadome decyzje, kierując się wiedzą i strategicznym myśleniem, mogą skutecznie chronić i pomnażać swój kapitał.