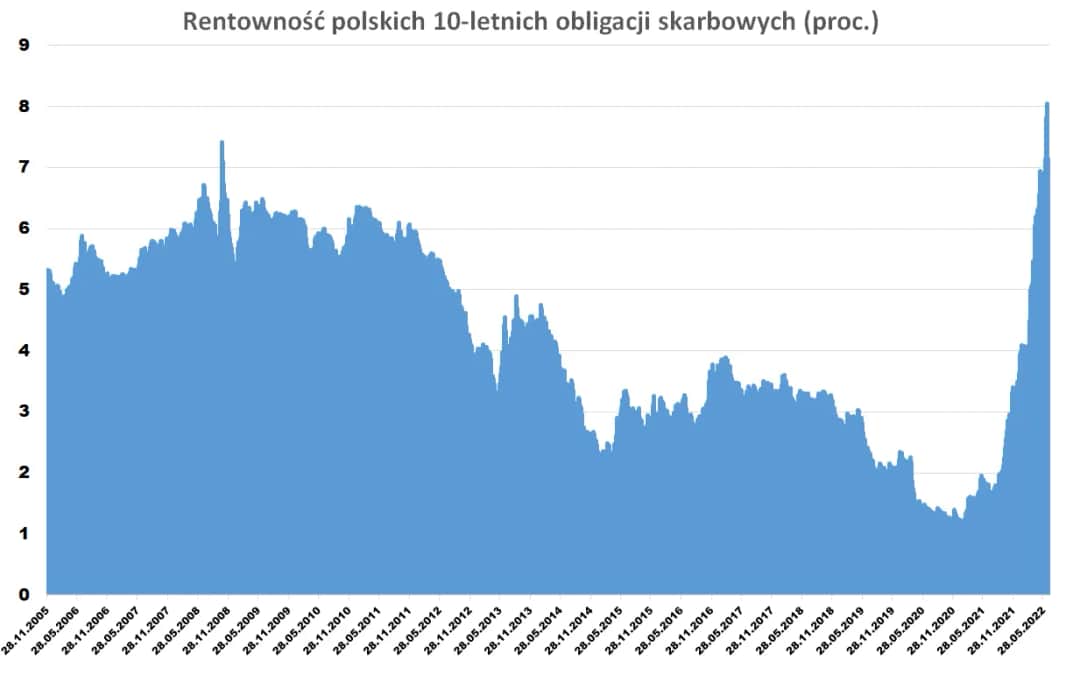

Rentowność polskich obligacji 10-letnich wykazuje znaczące wahania w ostatnim czasie. Na dzień 22 listopada osiągnęła poziom 5,58%. To spory wzrost w porównaniu z końcem sierpnia, kiedy to oscylowała wokół 5,35%. Warto zauważyć, że obecne wartości są dalekie od historycznego maksimum z października 2000 roku, kiedy to rentowność sięgnęła aż 13,98%.

Ostatnie miesiące przyniosły interesujące zmiany. Pod koniec sierpnia 2023 roku rentowność przekroczyła 5,50%, reagując na globalne trendy. Z kolei przełom 2023 i 2024 roku przyniósł najniższe notowania w historii. Te fluktuacje odzwierciedlają dynamiczną sytuację na rynku obligacji. Kluczowe wnioski:- Aktualna rentowność 10-letnich obligacji polskich wynosi 5,58%

- Historyczne maksimum rentowności to 13,98% (październik 2000)

- Koniec 2023 i początek 2024 roku przyniósł rekordowo niskie poziomy rentowności

- Globalne wydarzenia, w tym komentarze szefa Fed, mają wpływ na polskie obligacje

- Rentowność obligacji wykazuje znaczną zmienność w krótkich okresach

Aktualna rentowność 10-letnich obligacji polskich

Rentowność polskich obligacji 10-letnich osiągnęła poziom 5,58% w dniu 22 listopada. To kluczowy wskaźnik dla inwestorów zainteresowanych zyskiem z polskich obligacji. Obecna sytuacja na rynku obligacji odzwierciedla dynamiczne zmiany w gospodarce i polityce monetarnej.

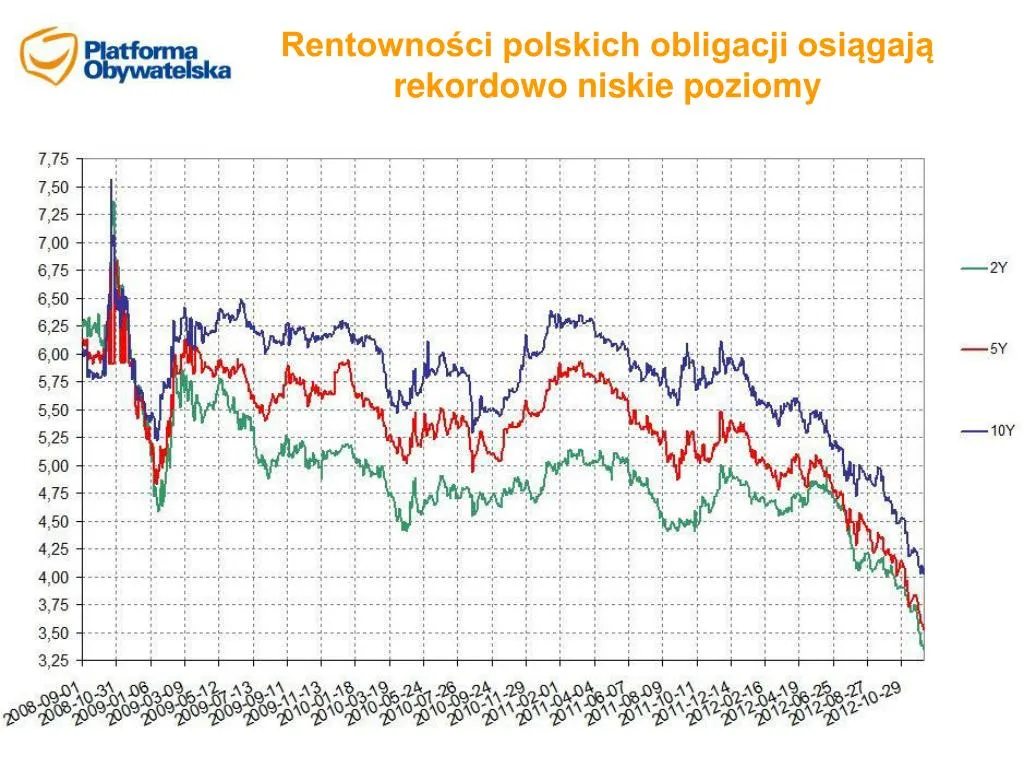

| Rodzaj obligacji | Aktualna rentowność |

|---|---|

| 10-letnie obligacje polskie | 5,58% |

| 5-letnie obligacje polskie | 5,30% |

| 2-letnie obligacje polskie | 5,15% |

Historyczne wahania rentowności obligacji

Rekordowe poziomy rentowności polskich obligacji obserwowaliśmy w październiku 2000 roku, kiedy to osiągnęły zawrotną wartość 13,98%. Ten historyczny szczyt był wynikiem skomplikowanej sytuacji gospodarczej kraju w tamtym okresie. Wysokie stopy procentowe miały na celu walkę z inflacją i stabilizację waluty.

Z kolei najniższe poziomy oprocentowania obligacji skarbowych odnotowano na przełomie 2023 i 2024 roku. Ten okres charakteryzował się niespotykaną dotąd stabilnością i niskimi stopami procentowymi. Sytuacja ta była efektem globalnych trendów ekonomicznych oraz skutecznej polityki monetarnej polskiego banku centralnego.

Najnowsze trendy w rentowności polskich obligacji

Ostatnie miesiące przyniosły znaczące zmiany w stopach zwrotu z obligacji rządowych. Pod koniec sierpnia 2023 roku rentowność przekroczyła poziom 5,50%, reagując na globalne trendy. Następnie obserwowaliśmy spadek w kierunku 5,30%, co było odpowiedzią na komentarze szefa Fed. Obecnie rynek charakteryzuje się zwiększoną zmiennością, co stwarza zarówno szanse, jak i wyzwania dla inwestorów.

- Wzrost rentowności z 5,35% do 5,58% w ciągu kilku miesięcy

- Krótkoterminowe wahania przekraczające 0,20 punktu procentowego

- Zwiększona wrażliwość na globalne wydarzenia ekonomiczne

- Tendencja do stabilizacji w okolicach 5,50%

Analiza zmian rentowności w ostatnim kwartale

W krótkim terminie, rentowność polskich obligacji wykazuje znaczną zmienność. Obserwujemy szybkie reakcje na decyzje banków centralnych, dane makroekonomiczne oraz geopolityczne wydarzenia. Te fluktuacje stwarzają okazje dla aktywnych traderów, ale mogą być wyzwaniem dla inwestorów długoterminowych.

Długoterminowy trend wskazuje na stopniowy wzrost rentowności. Jest to związane z oczekiwaniami dotyczącymi normalizacji polityki monetarnej po okresie ultra-niskich stóp procentowych. Inwestorzy powinni być przygotowani na potencjalne dalsze wzrosty yieldu polskich obligacji w nadchodzących kwartałach.

Czytaj więcej: Podatki od kryptowalut w Europie - porównanie systemów

Czynniki wpływające na rentowność obligacji

Na dochód z papierów wartościowych wpływa wiele czynników. Kluczowe znaczenie mają decyzje banku centralnego, sytuacja gospodarcza kraju oraz globalne trendy ekonomiczne. Zrozumienie tych zależności jest niezbędne dla skutecznego inwestowania w obligacje.Wpływ decyzji banku centralnego na obligacje

Polityka monetarna banku centralnego ma bezpośredni wpływ na rentowność polskich obligacji. Podwyżki stóp procentowych zwykle prowadzą do wzrostu rentowności obligacji, podczas gdy obniżki mają efekt odwrotny. Bank centralny wykorzystuje te narzędzia do kontrolowania inflacji i stymulowania gospodarki. Inwestorzy uważnie śledzą każdą decyzję i komunikat, szukając wskazówek co do przyszłych działań.

Stopy procentowe są kluczowym elementem wpływającym na atrakcyjność obligacji. Wyższe stopy oznaczają zwykle wyższe oprocentowanie obligacji skarbowych, co przyciąga inwestorów. Jednak zbyt wysokie stopy mogą hamować wzrost gospodarczy, co z kolei może negatywnie wpłynąć na rynek obligacji w dłuższej perspektywie.

Sytuacja gospodarcza a rentowność obligacji

Inflacja jest jednym z najważniejszych czynników wpływających na rentowność polskich obligacji. Wysoka inflacja zmniejsza realną wartość przyszłych wypłat z obligacji, co prowadzi do wzrostu ich rentowności. Inwestorzy żądają wyższych stóp zwrotu, aby zrekompensować utratę siły nabywczej pieniądza. Dlatego też wskaźniki inflacji są uważnie monitorowane przez uczestników rynku obligacji.

Wzrost gospodarczy również odgrywa istotną rolę w kształtowaniu zysku z polskich obligacji. Silny wzrost gospodarczy często prowadzi do wyższej inflacji i oczekiwań na podwyżki stóp procentowych, co z kolei wpływa na wzrost rentowności obligacji. Z drugiej strony, spowolnienie gospodarcze może prowadzić do obniżek stóp i spadku rentowności, gdy inwestorzy szukają bezpiecznych przystani dla swoich środków.

Porównanie rentowności polskich i zagranicznych obligacji

Analiza rentowności polskich obligacji w kontekście międzynarodowym dostarcza cennych informacji dla inwestorów. Polskie papiery wartościowe często oferują wyższe stopy zwrotu niż obligacje wielu krajów strefy euro. To czyni je atrakcyjnymi dla zagranicznych inwestorów poszukujących wyższych zysków. Jednocześnie, wyższa rentowność wiąże się z większym ryzykiem, co wymaga starannej oceny.

| Kraj | Rentowność 10-letnich obligacji |

|---|---|

| Polska | 5,58% |

| Niemcy | 2,60% |

| USA | 4,50% |

Atrakcyjność polskich obligacji na tle europejskim

Polska zajmuje interesującą pozycję na europejskim rynku obligacji. Jako rozwijająca się gospodarka, oferuje wyższe stopy zwrotu z obligacji rządowych niż większość krajów Europy Zachodniej. To przyciąga inwestorów poszukujących lepszych zysków niż te dostępne na rynkach rozwiniętych. Jednocześnie, stabilność polskiej gospodarki i członkostwo w Unii Europejskiej zapewniają pewien poziom bezpieczeństwa, co dodatkowo zwiększa atrakcyjność polskich papierów dłużnych.

Perspektywy dla polskich obligacji na tle europejskim pozostają pozytywne. Oczekuje się, że różnica w rentowności między polskimi a niemieckimi obligacjami utrzyma się na atrakcyjnym poziomie. To może przyciągnąć więcej kapitału zagranicznego na polski rynek obligacji, potencjalnie wspierając kurs złotego i stabilność finansową kraju.Prognozy zmian rentowności polskich obligacji

Przewidywanie przyszłych zmian rentowności polskich obligacji jest kluczowe dla inwestorów. Analitycy spodziewają się umiarkowanego wzrostu rentowności w najbliższych miesiącach. To wynika z oczekiwań dotyczących normalizacji polityki monetarnej i potencjalnego ożywienia gospodarczego. Jednocześnie, globalne niepewności mogą wpływać na zmienność rynku. Inwestorzy powinni być przygotowani na różne scenariusze.

- Oczekiwany wzrost rentowności 10-letnich obligacji do poziomu 6% w ciągu roku

- Możliwe okresowe spadki rentowności w reakcji na globalne wydarzenia

- Zwiększona zmienność na rynku obligacji w najbliższych kwartałach

- Potencjalne zmiany w polityce fiskalnej mogą wpłynąć na rentowność

Scenariusze dla inwestorów na najbliższe miesiące

W optymistycznym scenariuszu, rentowność polskich obligacji może ustabilizować się na obecnym poziomie lub nieznacznie wzrosnąć. Taka sytuacja byłaby korzystna dla inwestorów długoterminowych, oferując atrakcyjne i stabilne stopy zwrotu. Scenariusz ten zakłada skuteczną kontrolę inflacji i zrównoważony wzrost gospodarczy.

Pesymistyczny scenariusz przewiduje gwałtowny wzrost rentowności, co oznaczałoby spadek cen obligacji. Mogłoby to być spowodowane nieoczekiwanym wzrostem inflacji lub zaostrzeniem polityki monetarnej. W takim przypadku inwestorzy posiadający obligacje o stałym oprocentowaniu mogliby ponieść straty kapitałowe. Dywersyfikacja portfela i uważne monitorowanie sytuacji rynkowej będą kluczowe w minimalizowaniu ryzyka.

Dynamika rynku obligacji: szanse i wyzwania

Rentowność polskich obligacji wykazuje znaczącą zmienność, oferując zarówno możliwości, jak i ryzyka dla inwestorów. Obecny poziom 5,58% dla 10-letnich obligacji odzwierciedla złożoność sytuacji gospodarczej. Historyczne wahania, od rekordowych 13,98% w 2000 roku do najniższych poziomów na przełomie 2023/2024, podkreślają dynamikę tego rynku.

Kluczowe czynniki wpływające na rentowność to decyzje banku centralnego, inflacja i wzrost gospodarczy. Porównanie z obligacjami innych krajów europejskich pokazuje atrakcyjność polskich papierów wartościowych dla zagranicznych inwestorów. Prognozy sugerują umiarkowany wzrost rentowności w najbliższym czasie, ale inwestorzy powinni być przygotowani na różne scenariusze.

Dla inwestorów istotne jest uważne śledzenie trendów rynkowych i dywersyfikacja portfela. Zrozumienie złożoności czynników wpływających na rentowność obligacji pozwoli na podejmowanie bardziej świadomych decyzji inwestycyjnych w tym dynamicznym środowisku.